Quand on annonce un gros orage, il y a deux manières de réagir. Il y a ceux qui pensent qu’ils échapperont à l’orage tant que les premières gouttes ne sont pas tombées, et il y a ceux qui prévoient le pire… En cette fin d’année 2022, les transporteurs belges se rangent plutôt dans la deuxième catégorie.

Jusqu’ici, pourtant, tout va bien, et même la forte hausse des prix des carburants ne tempère pas la satisfaction retirée des six derniers mois (sauf pour les transporteurs qui roulent au LNG, mais c’est une autre histoire). Le manque de chauffeurs, puisqu’il est généralisé à l’ensemble de l’Europe, a paradoxalement placé les transporteurs belges dans une position de négociation favorable.

Dans le même temps, le Mobility Package génère des échos plus positifs ; ce n’est pas encore la cote d’amour, mais le bulletin passe en six mois de 5,28 à 6,39. Les critiques relatives au retour des véhicules toutes les huit semaines ont disparu, et si la nouvelle règlementation suscite encore des critiques, c’est quant au manque de contrôles dont elle fait encore l’objet.

A ce sujet, plusieurs transporteurs estiment que les contrôles devraient viser beaucoup plus les entreprises (étrangères) concernées par les nouvelles mesures et laisser un peu souffler les entreprises belges qui s’estiment de toutes façons en ordre. Une des raisons pour lesquelles la profession de chauffeur est si peu populaire, rappelle un participant, est justement ce sentiment d’être attendu à tous les coins de rue pour des broutilles.

La fin de l’abondance

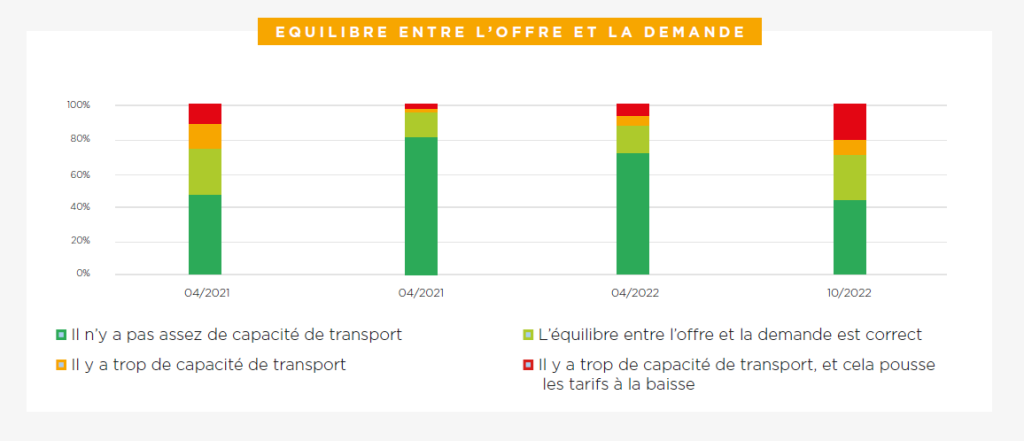

Cela dit, l’indice de satisfaction par rapport au semestre écoulé reste élevé : 6,69/10, soit une légère baisse par rapport à mai. Ce chiffre est grandement dû à une activité soutenue, d’autant plus qu’il y a six mois, plusieurs participants soulignaient déjà le risque de voir la demande en transport baisser. Ils ont eu quelques mois de répit, mais la situation est toutefois en train de changer à cause de la crise énergétique. Plusieurs participants signalent des réductions de production chez leurs donneurs d’ordre, et cela a déjà un impact sur la demande en transport. Il y a six mois, 64 % des participants au sondage estimaient que la demande en transport était supérieure çà l’offre, et ils ne sont plus que 44 % aujourd’hui. A l’inverse, le pourcentage de transporteurs qui constatent que la demande est insuffisante (et que cela pèse déjà sur les prix) est passé de 6 à 27 %.

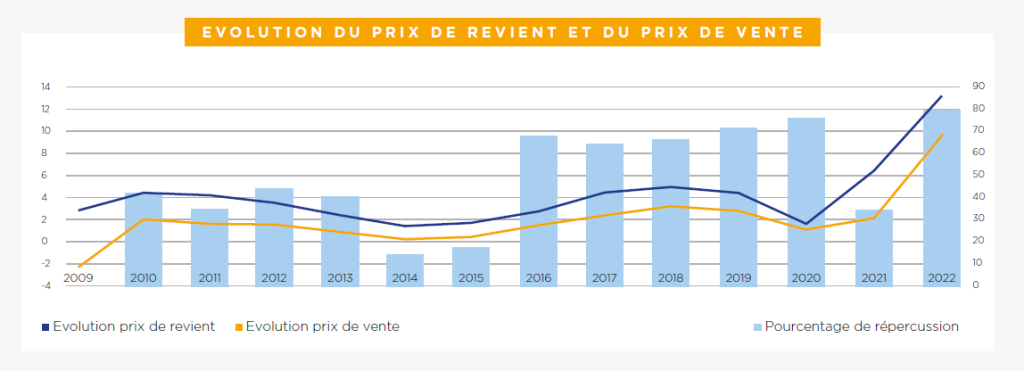

Jusqu’à présent, ce revirement de situation n’a pas encore eu trop d’impact sur les négociations tarifaires. Depuis mai, le prix de revient s’est encore renchéri de 2 %, mais les prix de vente ont suivi à peu près la même courbe, ce qui veut dire que le pourcentage de répercussion atteint 79,2 %. C’est 7 % de moins qu’en mai, mais c’est toujours un des chiffres les plus élevés depuis que nous effectuons ces calculs. Le pourcentage des transports qui sont effectués pour un prix jugé correct par le transporteur baisse aussi de 75 à 70 %. Plus inquiétant : deux transporteurs nous signalent que les retards de paiement s’accumulent, ce qui commence déjà à peser sur les liquidités.

Faire le gros dos

Et il s’agira de mettre de l’argent de côté, car l’année 2023 s’annonce compliquée. On notera tout d’abord que personne ne mentionne la nouvelle classification des fonctions (et les hausses du coût salarial que cela impliquera), tant l’indexation salariale (10,33 % selon les calculs de l’ITLB, mais ceux-ci datent d’octobre et le chiffre devrait être encore plus élevé) aura un effet plus massif sur le prix de revient.

Le problème est que cette hausse brutale et inédite risque de survenir à un moment où la demande n’est plus assez forte pour permettre une saine négociation tarifaire. De plus, certains transporteurs sont bien conscients que leurs d’ordres ne pourront tout simplement pas leur accorder des augmentations tarifaires suffisantes… pour une simple question de survie. Pensez aux boulangers…

Personne n’a évidemment de boule de cristal pour prédire l’ampleur et la durée de la récession, mais tout le monde s’y prépare. Globalement, les participants au Baromètre s’attendent à une baisse des volumes de 2,3 % dans les six mois à venir. C’est tout à fait inédit, dans la mesure où les deux dernières grandes crises de la demande sont apparues de manière tout à fait imprévue en 2008 et en 2020.

Pour l’instant, les craintes se portent surtout sur le secteur industriel et pas encore trop sur la consommation privée. Les transporteurs de produits alimentaires sont évidemment les moins pessimistes. Globalement, cependant, notre indice de confiance se maintient de justesse au-dessus de 5. C’est un chiffre que l’on n’avait plus vu depuis 2012 (à l’exception d’une courte période au début du Covid).

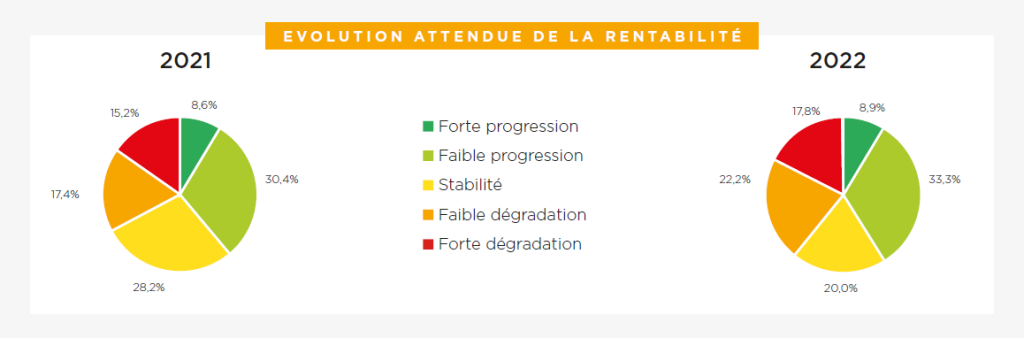

Si la récession est brutale, mais de courte durée, il se pourrait cependant qu’elle soit plus ou moins bien absorbée par le tampon que constitue actuellement le manque de capacité de transport. Mais rien n’est moins certain et les pronostics sur la rentabilité future sont cette fois négatifs ou franchement négatifs pour 49 % des participants.

Les investissements en mode ‘prudence’

Dans ce contexte, il est très difficile de prévoir la manière dont les investissements vont se poursuivre. La bonne nouvelle est qu’aucun participant au Baromètre ne signale qu’il va annuler des commandes en cours. C’est en effet un des nombreux paradoxes de cette période troublée qui voit des délais de livraison anormalement longs se résorber au moment où la demande en transport risque de fléchir. C’est exactement la même situation qu’à la fin de l’année 2008, et à l’époque, la crise avait été accentuée par une forme d’achats spéculatifs. Cela ne semble heureusement pas devoir être le cas en 2022/2023.

Néanmoins, les gestionnaires de flotte se montrent beaucoup plus prudents. Un transporteur sur cinq déclare geler ses investissements pour le moment, les autres continuant à renouveler leur parc comme prévu. Il y a un seul domaine dans lequel les transporteurs se disent prêts à investir davantage, et ce sont les véhicules à zéro émissions. Ils étaient un sur cinq à vouloir franchir le pas il y a six mois, ils sont maintenant un sur quatre. Un des facteurs qui explique cette progression tient aux véhicules eux-mêmes : les dernières annonces des constructeurs commencent à rassurer les transporteurs quant à l’autonomie des camions électriques, mais ce n’est que pour mieux mettre en lumière les défis en matière d’infrastructure de recharge et même de disponibilité de l’énergie électrique.

Le transporteur belge se demande comment investir dans le ‘zéro émissions’ au milieu d’un tel brouillard.

Chiffres-clés

- 6,69/10 : le taux de satisfaction baisse légèrement (- 0,23 % par rapport à mai 2022)

- + 8,44 % : la hausse moyenne des volumes ces six derniers mois (+ 1,7)

- – 2,23 % : la baisse estimée des volumes de transport pour les six prochains mois (-2,98 point)

- 62 % des transporteurs souffrent d’une pénurie de chauffeurs (- 4)

- 70,2 % des transports sont effectués à des prix ‘corrects’ (+ 3,4 %)

- 20,6 % des transporteurs gèlent leurs investissements (+ 16 %)

- 23 % des transporteurs veulent réduire le recours à la sous-traitance